PERSBERICHT

Onderzoek onthult grootste misverstand over hypotheken: “voor senioren gelden strengere voorwaarden bij het aanvragen van een hypotheek”

- Onduidelijkheden over pensionering, echtscheiding, aflossingsvrij en einde renteaftrek

- Ook misvattingen rond het afsluiten en beheer van hypotheken

Amsterdam, 20 december 2022 - In opdracht van De Hypotheekshop heeft PanelWizard een onderzoek laten uitvoeren onder Nederlanders die een hypotheekgesprek hebben gehad of dit binnen nu en 3 jaar verwachten te hebben. Het panel bestond uit een dwarsdoorsnee van de Nederlandse bevolking. Het doel van dit onderzoek was om meer inzicht te verkrijgen in de misverstanden die leven onder deze doelgroep als het gaat over hypotheekgesprekken en hypotheekadviseurs.

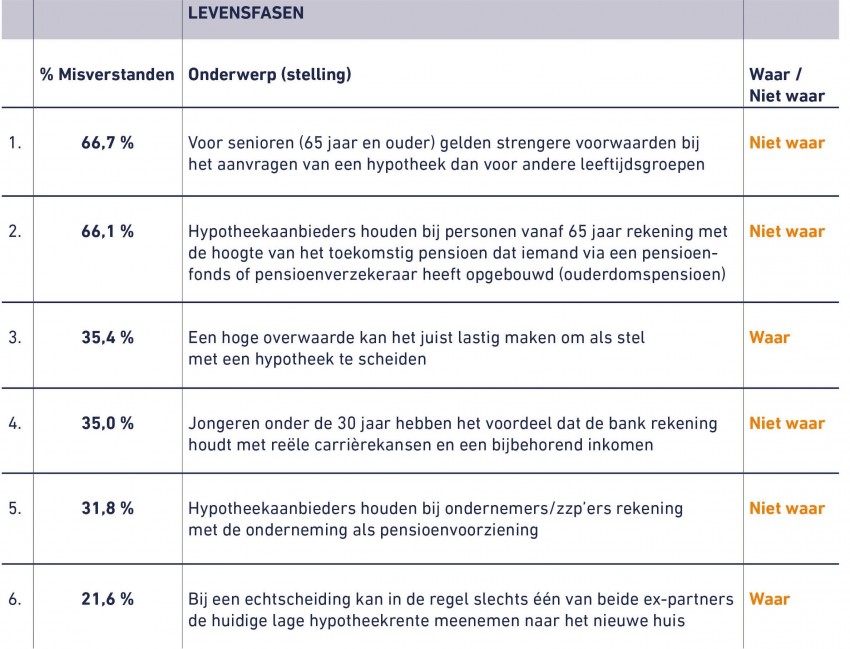

Pensionering

De grootste misverstanden zijn er over pensionering. Grootste misvatting is de stelling “Voor senioren (65 jaar en ouder) gelden strengere voorwaarden bij het aanvragen van een hypotheek dan voor andere leeftijdsgroepen” gevolgd door “Hypotheekaanbieders houden bij personen vanaf 65 jaar rekening met de hoogte van het toekomstig pensioen dat iemand via een pensioenfonds of pensioenverzekeraar heeft opgebouwd (ouderdomspensioen)”. Ondanks dat 66,7% respectievelijk 66,1% van de respondenten op de stellingen ‘waar’ antwoordde, blijken beide stellingen niet waar te zijn. Geldverstrekkers hanteren geen leeftijdsafhankelijke voorwaarden in het nadeel van ouderen. Financiers houden al vanaf 10 jaar voor ingangsdatum van de AOW-uitkering (57 jaar en ouder) rekening met iemands pensioenvoorziening; er is zelfs een voorstel in de maak om dat op te trekken naar 15 of 20 jaar voor AOW-leeftijd.

Ook de pensioentoetsing van ondernemers is niet voor alle consumenten even helder, blijkt uit de stelling “Hypotheekaanbieders houden bij ondernemers/zzp’ers rekening met de onderneming als pensioenvoorziening”. Hierop antwoordde 31,8% ten onrechte ‘waar’, terwijl 46% ‘ik weet het niet’ aankruiste. Geldverstrekkers houden echter in de regel alleen rekening met pensioen dat is opgebouwd in loondienst en de opgebouwde waarde van een lijfrente. De waarde van een onderneming wordt daar niet in betrokken.

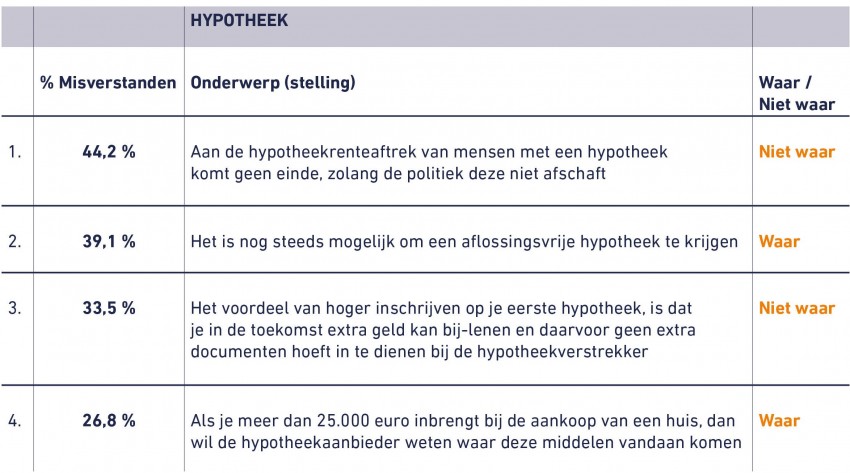

Tabel 1 - Misverstanden levensfasen, hypotheek & advies

Echtscheiding

In het onderzoek zijn ook vier stellingen over einde relatie opgenomen. Echtscheiding blijkt al jarenlang de belangrijkste oorzaak voor gedwongen verkoop van de echtelijke woning te zijn. Het merendeel van de respondenten (57,4%) zag dat juist (“Echtscheiding is het grootste risico voor de huizenbezitters tijdens de looptijd van een hypotheek”). Hypotheekaanvragen in verband met echtscheiding behoren tot de meest complexe hypotheekaanvragen. Slechts 10,7% verkeerde in de veronderstelling dat dit een formaliteit betreft (“Als een stel gaat scheiden dan is het overzetten van de hypotheek op naam van één van beide partners slechts een administratieve wijziging”).

Toch heersen er ook misverstanden over echtscheiding en de hypotheek. Een hoge overwaarde kan het uitkopen van de ex-partner juist lastig maken. Daarnaast kan over het algemeen slechts één van beide ex-partners de huidige lage hypotheekrente meenemen naar een nieuwe woning.

Aflossingsvrije hypotheken en einde hypotheekrenteaftrek

Aflossingsvrije hypotheken en het einde van de hypotheekrenteaftrek zijn twee andere onderwerpen waar misverstanden over blijken te zijn. Hoewel het vanaf 2013 voor starters en voor bestaande woningeigenaren (in het geval van een verhoging) niet meer mogelijk is om de betaalde hypotheekrente fiscaal af te trekken bij het sluiten van een aflossingsvrij leningdeel, kan nog wel degelijk worden gekozen voor aflossingsvrij als aflosvorm mits dat past op betaalbaarheid. Slechts 39,1% van de respondenten weet dit. En ondanks dat vanaf 2031 voor de eerste groep huiseigenaren een einde komt aan de aftrek van hypotheekrente vanwege het verstrijken van de 30-jaars termijn, blijkt nog niet iedereen zich dat te realiseren. Maar 33,8% wist het juiste antwoord op deze stelling.

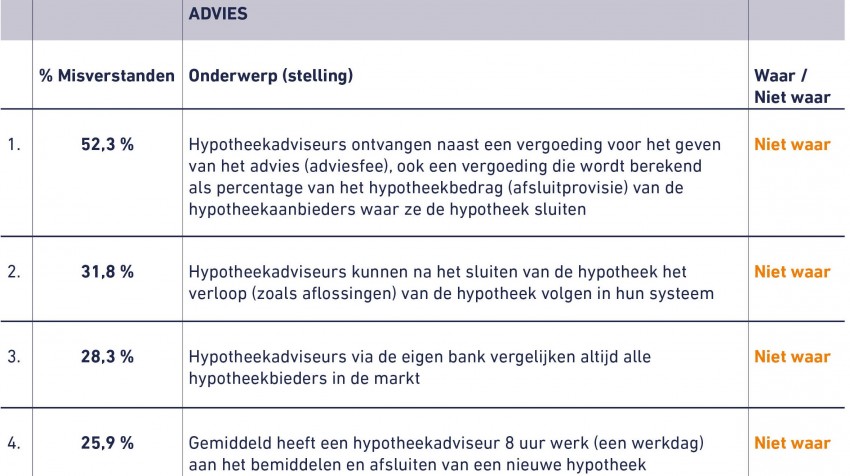

Afsluiten en beheer van hypotheken

Uit het onderzoek blijkt dat over het hypotheekadvies zelf ook misvattingen heersen. Hoewel er sinds 2013 een provisieverbod van kracht is, is maar 21,6% van de respondenten daarvan op de hoogte. Ruim de helft (52,3%) dacht dat de stelling klopt, terwijl 26,1% het niet kon aangeven. Een gevolg van het provisieverbod is dat voor aanpassingen en advies na het sluiten van de hypotheek advieskosten in rekening worden gebracht: 65,8% weet daarvan.

Andere misverstanden zijn “Hypotheekadviseurs kunnen na het sluiten van de hypotheek het verloop (zoals aflossingen) van de hypotheek volgen in hun systeem” (meeste aanbieders staan dit vanwege de privacywetgeving niet toe); 31,8%, “Hypotheekadviseurs via de eigen bank vergelijken altijd alle hypotheekbieders in de markt” (alleen de eigen bank wordt betrokken);28,3% en “Gemiddeld heeft een hypotheekadviseur 8 uur werk aan het bemiddelen en afsluiten van een nieuwe hypotheek” (gemiddeld 15-20 uur afhankelijk van de adviessituatie); 25,9%.

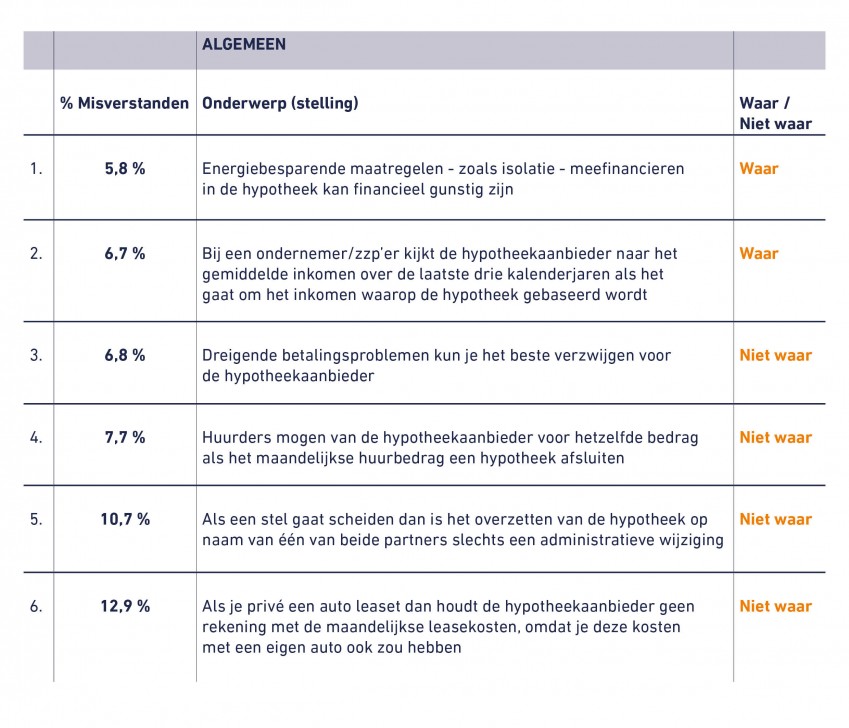

Tabel 2 - Misverstanden hypotheken algemeen

Conclusies uit het onderzoek

Maar liefst 14 van de in totaal 26 stellingen in het onderzoek werd door meer dan de helft van de respondenten niet goed beantwoord. Dat toont aan dat hypotheken een ingewikkeld onderwerp is, zelfs voor mensen die al meerdere keren een hypotheek hebben afgesloten. Uitsplitsing van de respondenten naar variabelen als leeftijd, opleidingsniveau en gezinssituatie laat geen grote onderlinge verschillen zien.

Voor een goede werking van de woningmarkt (bijvoorbeeld doorstroming van ouderen) en een goede financiële gezondheid op korte en langere termijn is het van belang dat consumenten de juiste beslissingen en afwegingen maken. Informatie en voorlichting (bijvoorbeeld in het hypotheekadvies en via de media), aandacht voor knelpunten bij toezichthouder / overheid en duidelijke regelgeving (over beheer van hypotheken en onafhankelijk advies) zijn hierin uitermate belangrijk. Gelukkig werd ook een aantal stellingen zeer goed beantwoord, zie hiervoor tabel twee.

De volledige rapportage met de onderzoeksresultaten is op aanvraag beschikbaar.